Sự chênh lệch này phản ánh rủi ro lớn mà các doanh nghiệp bất động sản đang phải đối mặt. Nhiều doanh nghiệp phải chấp nhận lãi suất cao để thu hút vốn nhằm đảm bảo nguồn vốn cho hoạt động kinh doanh. Điều này cho thấy tình trạng tài chính của nhiều doanh nghiệp bất động sản không ổn định và nguy cơ chậm thanh toán là rất cao.

Thứ nhất, khả năng trả nợ trái phiếu của các doanh nghiệp bất động sản vẫn rất yếu, do kết quả kinh doanh không tích cực và dòng tiền yếu. Nhiều doanh nghiệp đã phải chậm thanh toán hoặc xin gia hạn trái phiếu do không đủ khả năng trả nợ đúng hạn. Điều này ảnh hưởng nghiêm trọng đến uy tín và khả năng tiếp cận nguồn vốn của các doanh nghiệp trong tương lai.

Thứ hai, để huy động vốn, các doanh nghiệp bất động sản buộc phải chấp nhận vay với lãi suất cao. Điều này gia tăng gánh nặng tài chính và rủi ro cho các doanh nghiệp, làm suy giảm lợi nhuận và khả năng cạnh tranh của họ.

Thứ ba, việc tiếp cận tín dụng ngân hàng cũng trở nên khó khăn hơn, đẩy các doanh nghiệp bất động sản phải chuyển sang kênh trái phiếu với lãi suất cao như một giải pháp thay thế. Điều này càng làm gia tăng gánh nặng tài chính cho các doanh nghiệp.

Báo cáo của chứng khoán MBS Research cho biết, tỷ lệ chậm trả tiếp tục tăng nhanh khi nhiều doanh nghiệp đang đối mặt với gánh nặng đáo hạn lớn.

Trong tháng 7, đã ghi nhận thêm 3 doanh nghiệp công bố chậm thanh toán gốc khiến cho tổng số chậm trả lên tới 116 doanh nghiệp. Hiện tại, tổng giá trị TPDN chậm các nghĩa vụ thanh toán ước vào khoảng 209.8 nghìn tỷ đồng, chiếm 21% dư nợ TPDN của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỷ trọng lớn nhất khoảng 68% giá trị chậm trả.

MBS Research ước tính có khoảng hơn 95.3 nghìn tỷ đồng trái phiếu sẽ đáo hạn trong 6 tháng cuối năm, trong đó chủ yếu đến từ nhóm ngành BĐS với giá trị TP đáo hạn lên đến hơn 61.9 nghìn tỷ đồng, chiếm 65% tổng giá trị đáo hạn.

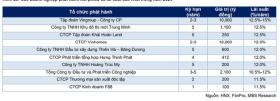

Danh sách các doanh nghiệp phát hành trái phiếu có lãi suất cao nhất trong năm 2024.

Tính từ đầu năm, nhóm ngành Bất động sản với tổng giá trị phát hành đạt 32.6 nghìn tỷ đồng (cùng kỳ năm 2023 giá trị phát hành là 47.5 nghìn tỷ đồng), tỷ trọng 22%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 12%/năm, kỳ hạn bình quân là 2.7 năm.

Theo dữ liệu VBMA tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 02/08/2024, có 33 đợt phát hành TPDN riêng lẻ trị giá 31,387 tỷ đồng và 1 đợt phát hành ra công chúng trị giá 395 tỷ đồng trong tháng 7/2024. Lũy kế từ đầu năm đến nay, có 175 đợt phát hành riêng lẻ trị giá 168,433 tỷ đồng và 12 đợt phát hành ra công chúng trị giá 14,586 tỷ đồng. Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 7% giá trị.

Trong tháng 7, các doanh nghiệp đã mua lại 32,094 tỷ đồng trái phiếu trước hạn, tăng 17% so với cùng kỳ năm 2023. Về tình hình công bố thông tin bất thường, có 4 mã trái phiếu công bố chậm trả gốc, lãi mới trong tháng với tổng giá trị 3,392 tỷ đồng và 41 mã trái phiếu được gia hạn thời gian trả lãi, gốc.

Nhìn chung, lãi suất trái phiếu bất động sản ở mức cao đang gây ra nhiều áp lực và rủi ro cho các doanh nghiệp bất động sản, ảnh hưởng nghiêm trọng đến khả năng trả nợ, hoạt động kinh doanh và cạnh tranh. Các doanh nghiệp phải đối mặt với nhiều thách thức về tài chính và uy tín, đòi hỏi phải có các giải pháp chiến lược và quản trị rủi ro hiệu quả để vượt qua giai đoạn khó khăn này.

Doanh nghiệp bất động sản ồ ạt mua lại trái phiếu trước hạn 16/03/2023

Doanh nghiệp bất động sản ồ ạt mua lại trái phiếu trước hạn 16/03/2023  Novaland xin thanh toán lô trái phiếu 1.500 tỷ đồng bằng bất động sản 19/03/2023

Novaland xin thanh toán lô trái phiếu 1.500 tỷ đồng bằng bất động sản 19/03/2023  Doanh nghiệp bất động sản sắp hết cảnh 'sợ' trái phiếu? 20/03/2023 Xem nhiều

Doanh nghiệp bất động sản sắp hết cảnh 'sợ' trái phiếu? 20/03/2023 Xem nhiều Địa ốc

Địa ốc 24H: 'Đỏ mắt' tìm nhà tiền tỷ trong ngõ; tòa Landmark 72 rao bán 18.400 tỷ đồng

Địa ốc

Phú Mỹ Hưng đầu tư Khu đô thị sinh thái nghìn tỷ

Địa ốc

Thanh Hóa quyết định cho Aeon Mall Việt Nam thuê đất xây TTTM

Địa ốc

Căn hộ – Loại hình 'đủ sức khỏe' chiếm ưu thế trên thị trường

Địa ốc

Thanh tra chỉ loạt vi phạm khu nhà ở của Dabaco tại Bắc Ninh

Tin liên quan

Hơn 122.000 tỷ đồng trái phiếu bất động sản đáo hạn năm nay

66.000 tỷ gốc lãi trái phiếu chậm thanh toán, nhóm bất động sản dẫn đầu

Doanh nghiệp bất động sản đang 'ôm' bao nhiêu nợ trái phiếu?

MỚI - NÓNG

Xe khách tông xe container trên cao tốc Vĩnh Hảo - Phan Thiết, 1 người chết, 12 người bị thương

Xã hội TPO - Sáng nay, chiếc xe khách Thuận Thảo chạy trên cao tốc Vĩnh Hảo - Phan Thiết theo hướng từ Bắc vào Nam, khi đến Km227+800 đoạn qua xã Hàm Thạnh, huyện Hàm Thuận Nam, tỉnh Bình Thuận đã tông vào đuôi xe container khiến 1 người chết, 12 người bị thương.

Sạt lở tại đê tả sông Hồng, hàng trăm mét vuông đất làng gốm cổ ở Hà Nội bị cuốn trôi

Nhịp sống Thủ đô TPO - Do ảnh hưởng từ cơn bão số 3, nước lũ lên, tình trạng mưa nhiều kéo dài, trong một tháng qua xảy ra nhiều vụ sạt lở liên tiếp tại làng gốm cổ xã Kim Lan (huyện Gia Lâm, Hà Nội) cuốn trôi hàng trăm mét vuông đất.

Đăng thảo luận